ささけん’s book

ささけんが読んだオススメの本を紹介・販売しています

はじめに

本書は、幸せに生きるための「お金の減らし方」を説く本です。

お金を減らせるほど、十分なお金を持っていないので関係ない、と思う人もいるでしょうが、老後のためにお金を貯めている人は意外と多く、その老後資金をうまく使えないという現状があります。

内閣府の資料によれば、20代以降は歳を重ねるほど資金額が増え、60~64歳でピークを迎えます。65歳時点の平均値は1800万円、中央値は1000円です。しかしその後は資産額があまり減らず、80歳時点で1~2割程度しか減っていません。

お金を使わずに残すという行為は、将来の不確実性に備えるための合理的な行動であり、お金があることで心の安定を得られることは事実です。しかしだからといって、老後のために貯めてきたお金をほとんど使わないのはもったいないです。

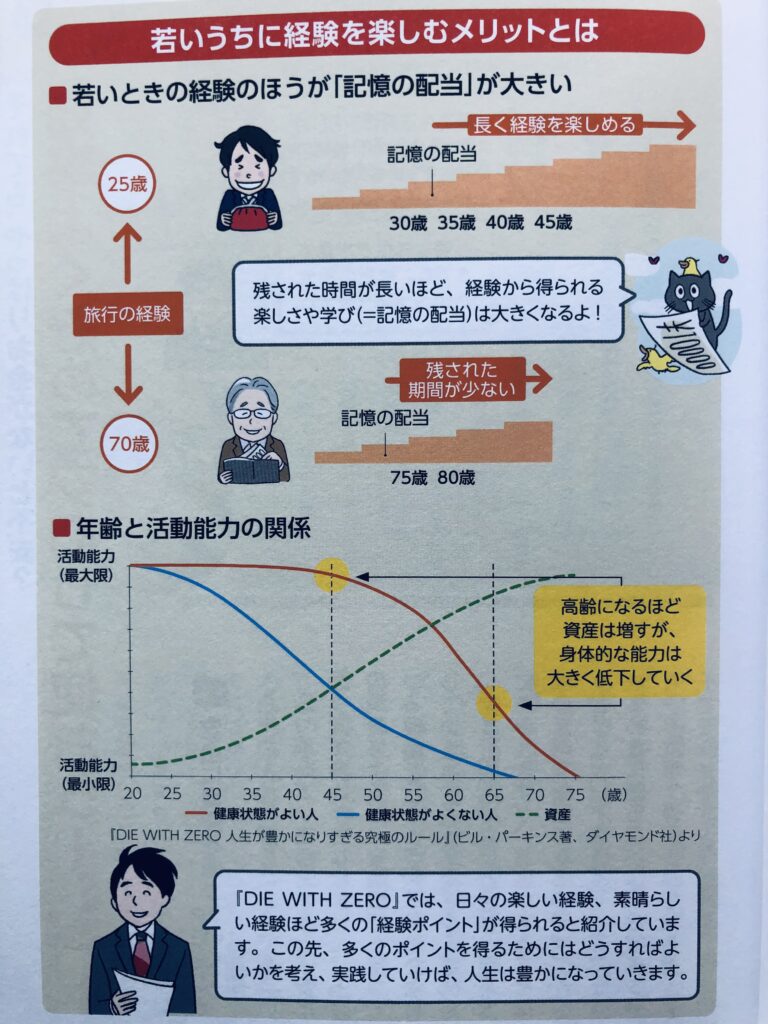

そんあジレンマを抱えている世の中に、大きな影響を与えたのが「貯金ゼロで死ぬ」をテーマにした著書「DIE WITH ZERO 人生が豊かになりすぎる究極のルール」です。1000万円の資産があれば、1000万円分の経験ができる。そのお金を残して死ぬと言うことは、使って得られたはずの経験を得られない。人生の最後に自身の記憶に残るのは『モノ』よりも、さまざまな経験から得た『思い出』なのだから、経験や思い出に惜しみなくお金を使っていこうと説いています。

人生の幸福度を高め続けてくれるのは、経験や思い出だけではありません。どういったお金の使い方が人を幸せにするのか、各種研究論文・書籍を読み込み、そうした情報を一挙にまとめてわかりやすく紹介しています。他人と比較せず「足るを知る」ことが、結果として幸福度のアップにつながります。

ささけん

どういったお金の使い方が人を幸せにするのか、大変よく分かりました!

自分にあった計画をしっかり立てる必要がありますね。

せんせい

ささけん

人生の幸福度を高めて 「人生を価値あるもの」にしていきます!

本の紹介

プロローグ

- お金を貯めるのはなんのため?

- お金を使わずに残していく人が多い

- 幸せになるためにお金や時間を使おう!

- お金は若いうちに使うほうがいい!

- 効率よく貯めて安心して使おう!

- 定年後にもらえるお金は?

第1章 取り崩す前に押さえておきたいお金の話

- お金は使いつつ将来に向けた投資を

- 現役時代のもしものお金はいくら必要?

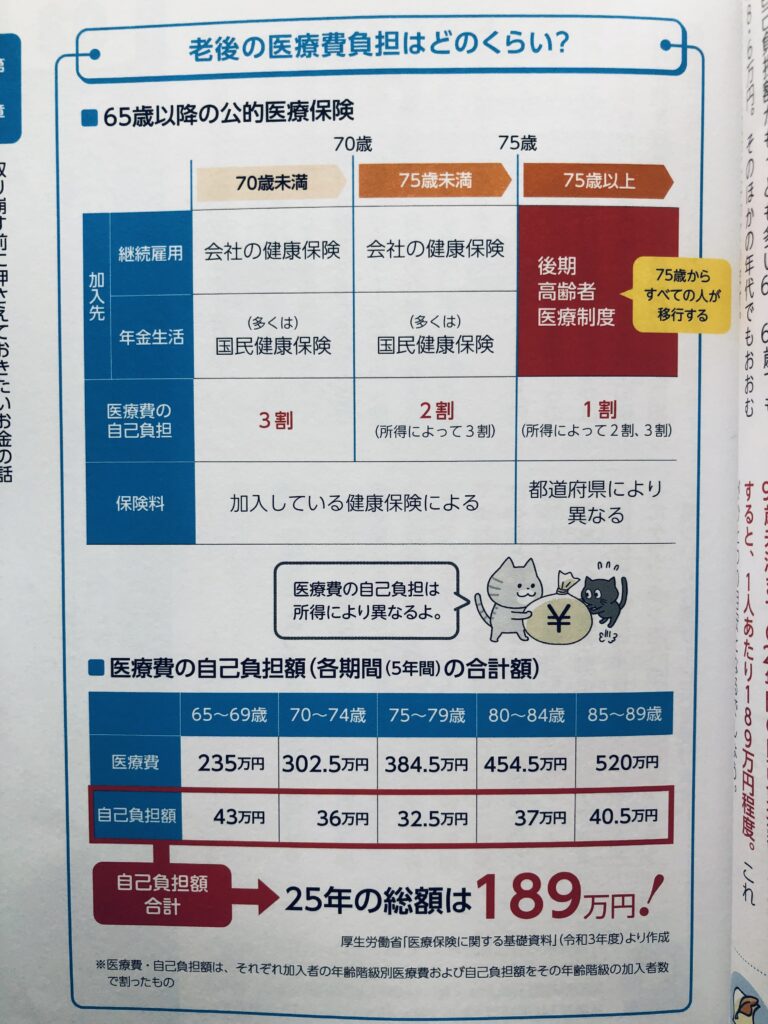

- 老後の医療費はいくら必要?

- 老後の医療費の自己負担はいくら?

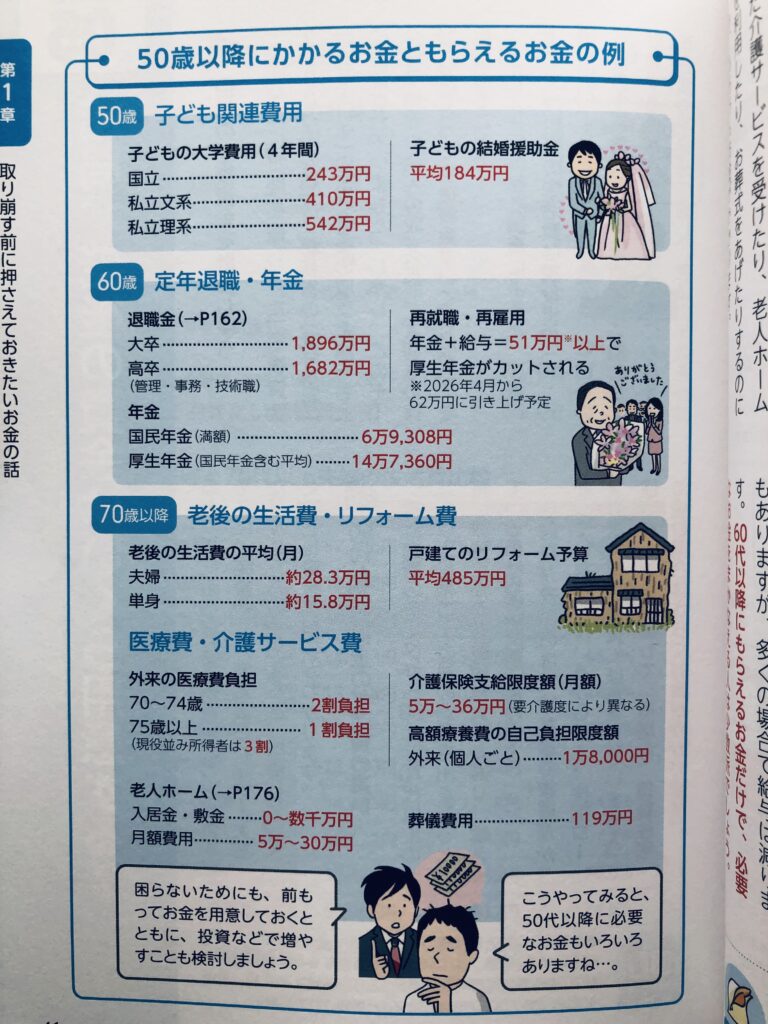

- 定年後にかかるお金ともらえるお金

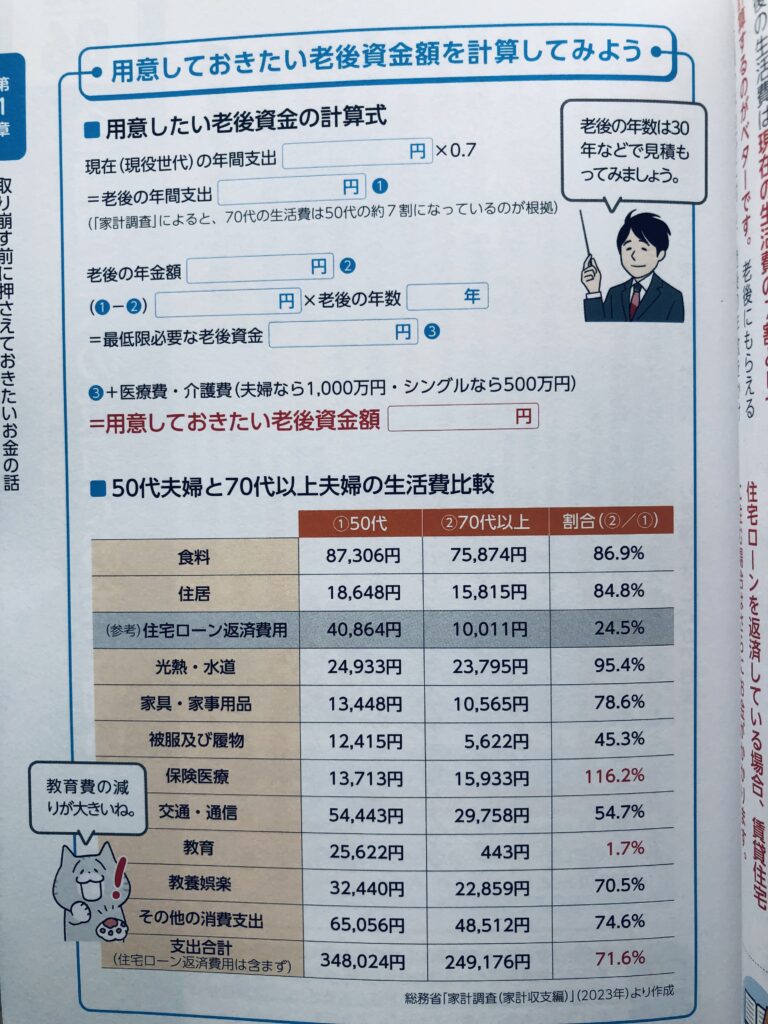

- 結局、老後の資金はいくら用意する?

- 金融資産への投資でお金に働いてもらう

- 金融資産への投資でお金を守る!

- 税金ゼロで効率的にお金を増やすNISA

- iDeCoで老後の「自分年金」をつくる!

- 医療費・介護費が高額になったときに使える制度

第2章 お金がたくさんあれば幸せになれる?

- 自分の「幸福はなにか」を考えよう

- 年収と幸福度には関係がある

- 周りと比べて年収が高いと幸せ?

- 他人との比較で感じる幸せは長続きしない

- 長続きする幸せと長続きしない幸せ

- 健康に投資して人生を長く楽しむ

- 人間関係を見直し、幸福度をアップ!

- 「多趣味」は幸福度を高めてくれる

- タイムバケットで取り組むことに集中する

- 「足るを知る」のも幸福度に影響する

- 体験格差は子どもの貧富の差につながる

第3章 資産ゼロを目指す投資戦略とお金の減らし方

- 一生お金に困らずに済む投資戦略

- 富の最大化より幸福の最大化を目指す

- 50代からの資産形成プラン

- 60代からの投資シミュレーション

- バランスをみながらお金を使う

- 定年前後のコア・サテライト戦略

- 資産運用の出口戦略の5ヵ条

- 資産はどこから取り崩していくか?

- 「運用と取り崩し」で資産寿命を延ばす

- 取り崩しの基本「前半定率・後半定額」

- 運用の結果が毎年同じとは限らない

- 死ぬまでに使い切る資産取り崩し例①

- 死ぬまでに使い切る資産取り崩し例②

- 暴落が起きたときの取り崩し戦略

- 自動取り崩しサービスを活用しよう

第4章 自分に合った商品が見つかる おすすめ金融資産

- 最適なCF資産がしりたい!

- 金融商品には「単利」と「福利」がある

- リスク許容度に合わせた投資先選び

- 現金としていくら持っておけばいい?

- お金を増やす&取り崩す資産① 投資信託

- お金を増やす&取り崩す資産② ETF

- おすすめ投資信託・ETF

- お金を増やす&取り崩す資産③ 株式

- CF資産① 高配当株・増配株

- 株式投資のおすすめ銘柄

- CF資産② 高配当株ファンド・ETF

- CF資産③ REIT

- REITの上手な選び方とは?

- CF資産④ 個人向け国債・社債

- CF資産⑤ 米国債

- 定年後に不動産投資をはじめよう

- 不動産投資の狙い目は?

- 不動産は相続税対策に役立つ

- 「やってはいけない」投資の例

第5章 知っておきたい定年後のお金と働き方

- 働き続けたほうが幸福度は高い

- 定年後は、いつまで働き続けられる?

- 定年後も働くのはなんのため?

- 定年後の3つの働き方

- 退職金には税金がかかる

- 一時金と年金、どちらでもらうのが得か

- iDeCoをお得に受け取る方法は?

- iDeCoの受け取りを遅らせよう

- 個人事業主 vs 法人 トータルコストが安いのは?

第6章 幸せになるための老後のお金

- 老後の幸福度を上げる方法は?

- 終の住処はどうする?

- 早めの生前譲与を検討しよう

- 認知症対策にもなる家族信託を活用

- エンディングノートをつけてみよう

- お金を使いきれないなら寄付も検討!

- 人生は50代から必ず好転する

- お金を使って幸せな人生をおくろう

備忘録

🔷若いうちに経験を楽しむメリットは

🔷老後の医療費負担はどのくらい?

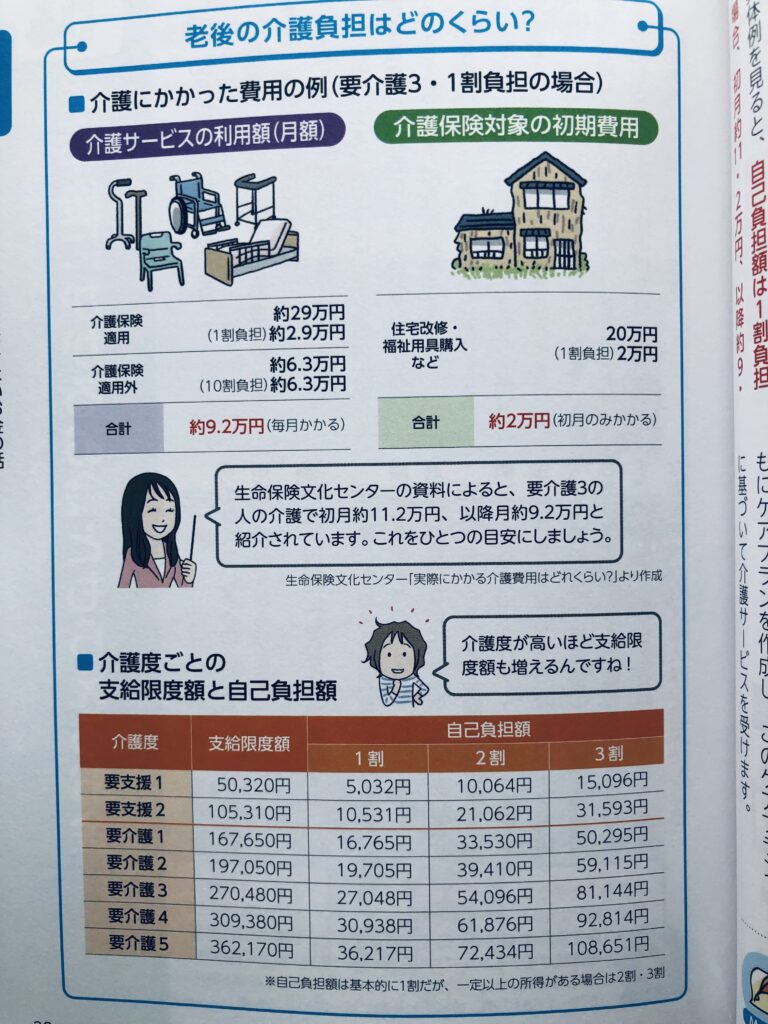

🔷老後の介護負担はどれくらい?

🔷50歳以降にかかるお金ともらえるお金の例

🔷用意しておきたい老後資金額を計算してみよう

★★★★★ まだ更新途中です。随時更新していきます! ★★★★

著者情報

頼藤太希(ヨリフジタイキ)

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年より現職。メディア出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」など運営。著書累計発行部数は180万部超。日本証券アナリスト協会検定会員。ファイナンシャルプランナー(AFP)

高山一恵(タカヤマカズエ)

(株)Money&You取締役。中央大学商学部客員講師。一般社団法人不動産投資コンサルティング協会理事。ファイナンシャルプランナー歴20年。慶應義塾大学文学部卒業。メディア出演多数。Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」など運営。著書累計発行部数は180万部超。ファイナンシャルプランナー(CFP)。1級FP技能士。住宅ローンアドバイザー(本データはこの書籍が刊行された当時に掲載されていたものです)

購入サイト

🔷楽天市場で購入

| 価格:1650円 |

🔷Amazonで購入

| 新品価格 |

コメント